三.2010年黃金價格走勢展望

在明晰了2009年的世界經濟格局和黃金市場走勢之后,我們對于2010年金市的看法相對于上一年來說并非十分樂觀。從以下幾點進行闡述:

美元疲軟有限

首先,美元所在的位置已經是相當的低位,再次下行的空間十分有限。即使美國仍想通過拉動出口來拯救就業市場,讓美元維持低位的振蕩就足以產生應有的效果。所以,在2010年美元對黃金價格的推升作用,無法達到2009年一樣的相濡以沫。

央行購金乏力

其次,缺少了美元這個重量級助推器的金價,之后所能倚仗的,只有各國央行在未來可能增加的黃金儲備,其目的是為了沖抵美元下跌帶來的風險,并且豐富其資產組合的多樣性。但是,我們看到央行購金在2009年只有些許的動作,除了印度、斯里蘭卡和毛里求斯從國際貨幣基金組織IMF公開銷售的403噸黃金中,攫取了其中的一半收入囊中,其他的央行購金消息鳳毛麟角。

此中的原因在于,一方面能夠做的連年有余的國家已經屈指可數了,大多數央行都是滿臉赤字,負債過年關的。另一方面,央行購金的行為有些時候是沒有公開必要的,黃金市場本就是一堆被掩蓋了一半的財富,倫敦和蘇黎世兩大金交所都不公開交易角色的身份,金礦都對其實際產量遮遮掩掩,那么何必要求各國央行公開購金的動作呢?黃金的來源很多,不只是IMF一家。而且,其剩余的近200噸黃金,還至今無人問津。

所以,央行購金對于金價的推動略顯疲乏無力,難以成為2010年催漲黃金的主角。

通脹預期成疑

以美英為首的諸多國家為了熬過經濟危機的嚴冬,紛紛效仿日本當初的量化寬松政策,大肆印鈔,刺激經濟。在挽救了市場的同時,也深深地埋下了爆發惡性通貨膨脹的潛在危險。但是,畢竟可以通過政府有效地政策操控,能夠抑制這種風險的擴大及爆發。

至少,積極人為因素已經浮出水面:在2009年12月美國,當年最后一次的聯邦公開市場委員會FOMC的議息會上,美聯儲內部已經分化了觀點對立的兩派。其中一方堅持繼續量化寬松的政策刺激,等待經濟真正的復蘇;而另一方則恰恰相信美國經濟已經好轉,是時候回收流動性,防止通脹蔓延。

所以,金融風暴洗禮之后的政策制定者,反而會更加謹慎的處理后經濟危機的問題,以及計劃經濟復蘇的時間表。所以,市場上對于通貨膨脹預期的聲音,并非那么的肯定,也僅僅是一個問號。

新年走勢推測

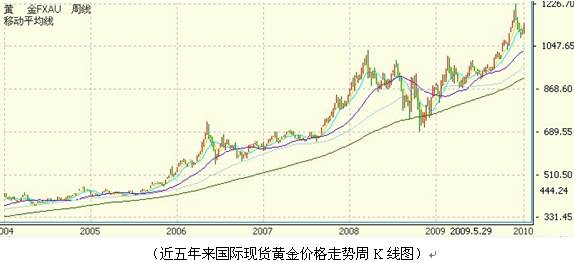

作為相對理性的投資品種,黃金的走勢從來都沒有股指、期貨等來的激烈。自黃金從金本位以及布雷頓森林體系的枷鎖中解脫之后,可以自由交易的黃金市場在類似今年一樣的暴漲年份之后,一般會出現收斂的整理年份。所以,2010年對于金價來說,不應該是一個值得紀念的時刻。

在金價的頭頂上,1300美元/盎司的壓力線依然是一片壓抑的烏云,也是金價上揚不可忽視的阻滯。這一線,不僅是從2004年確立黃金大規模漲勢開始,向上第三個價格梯度的臺階位;也是從2008年3月至2009年8月之間,構建的頭肩底形態所能測算出的金價漲幅上限。

所以,我們測算黃金價格有可能在2010年第一季度內上沖至該點位,然后,從此展開一個龐大的整理空間。2010年,將是一個黃金的整理年。

|