七、黃金基金

商品基金主要是從事某種商品業(yè)務(wù)的基金,例如有的基金從事原油業(yè)務(wù),有的從事金屬業(yè)務(wù),也有的專門從事黃金業(yè)務(wù)。黃金基金主要進行長期投資,低吸高拋,是市場的穩(wěn)定力量。

對沖基金則是在不同的領(lǐng)域用較小的資金做投機,借以獲取大的利潤。他們往往在黃金市場買空賣空,大量持有空頭或者多頭倉位,將金價壓低或者拉高后平倉獲利。由于他們手中資金充裕,而在市場上又實行杠桿動作,所以往往對市場價格有很大的影響力。

ETF是Exchange Traded Funds的英文縮寫,即上市交易基金,它是一種交易型開放式指數(shù)基金,是跟蹤“標(biāo)的指數(shù)”變化,既可以在交易所上市交易又可以通過一級市場用一籃子證券進行創(chuàng)設(shè)和置換的基金品種。黃金ETF基金是一種以黃金為基礎(chǔ)資產(chǎn),追蹤現(xiàn)貨黃金價格波動的金融衍生產(chǎn)品。因為黃金單位價格較高,黃金ETF通常以十分之一盎司為一份基金單位,每份基金單位的凈資產(chǎn)價格就是十分之一盎司現(xiàn)貨黃金價格減去應(yīng)計的管理費用。ETF自2003年面市以來,已吸引了千億資金流入黃金市場,成為近幾年黃金價格大幅上漲的最直接動力。

黃金ETF有以下優(yōu)勢。交易便捷:黃金ETF基金都在證券交易所上市,投資者可以像買賣股票一樣方便地交易黃金ETF。保管安全:投資者購買了基金份額就相應(yīng)等于持有了黃金現(xiàn)貨,這些黃金通常以倫敦金銀協(xié)會可交割金條為標(biāo)準(zhǔn),交割物儲存在基金保管人的金庫中,安全性極高。交易成本低:投資ETF可免去保管費、儲藏費和保險費,只需交納0.40%的管理費,相對于其它投資方式約2%-3%的費率有明顯優(yōu)勢。流動性強:黃金ETF存在一級和二級市場,同時有市場代理或做市商活躍市場交易,加之黃金ETF市場存量巨大,交易流動性得到極大保障。交易透明:全球黃金交易是24小時連續(xù)的,且價格非常透明。交易彈性大;主要黃金ETF交易中可依需要設(shè)置市價單、限價單和止損單,還可以賣空并提供保證金交易選擇,交易手段十分靈活。

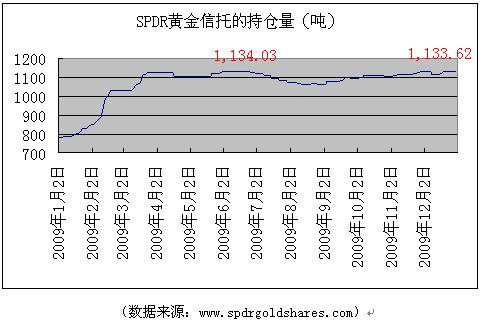

SPDR黃金信托是世界最大的黃金上市交易基金。目前,SPDR黃金信托的黃金持有量超過中國的黃金儲備量(如上圖)。2009年6月1日,SPDR黃金信托的黃金持有量達到紀(jì)錄水平的1134.03噸。2009年12月31日,其黃金持有量為1133.62噸。

八、黃金價格是由什么決定的?

倫敦黃金市場協(xié)會(LBMA)公布的數(shù)據(jù)中,2009年10月,倫敦黃金市場每日黃金交易換手?jǐn)?shù)量為22.8萬盎司。2008年倫敦黃金市場每日的黃金交易換手?jǐn)?shù)量為22.3萬盎司 – 如果按每周五天每年52周計算,這相當(dāng)于58億盎司黃金,即18.64萬噸黃金。世界上開采出來的黃金總量為16.52萬噸。中央銀行官方總儲備大約3萬噸。而2008年,世界黃金的總需求量為3805噸,僅為倫敦黃金市場每年交易換手量的2%。

當(dāng)然,除了倫敦黃金市場外,世界上還有紐約、蘇黎世、香港、東京、迪拜等市場。世界黃金實物需求量占黃金市場總交易量的比重還應(yīng)遠遠小于2%。

這說明什么?世界衍生品黃金需求量遠遠大于世界實物黃金需求量。真正決定黃金價格的是世界衍生品黃金市場!

|