CFP圖片

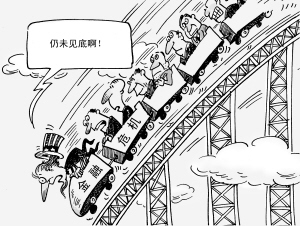

香港金管局總裁任志剛拋出的“金融海嘯第二波”論越來越得到現實的應驗。面對蓄勢待發的沖擊,接受中國證券報記者采訪的眾多專家,卻無人能準確地描述“金融海嘯第二波”的定義,而只能從各自的角度勾勒端倪漸顯的第二波沖擊可能侵襲到的領域。

不過,各位專家對國內經濟情況持相對樂觀的態度卻非常一致。他們認為,國內銀行資質良好、外匯儲備充足,加上國家經濟刺激措施實施得較為迅速,中國雖“不能獨善其身,但也不會傷筋動骨”。

三渠道產生金融海嘯第二波

對于金融海嘯的殺傷力,任志剛似乎早有預料:1月21日,他在公布香港外匯業績時首次以金融市場的“第二波沖擊”來形容當前形勢,并且警告第二波的傳染性和震蕩將比第一波更厲害。

隨后,他在春節后出席立法會會議時再次表示,不能忽略新興市場受到沖擊的風險。因為在金融海嘯的影響下,各新興市場經濟下滑嚴重,抵抗力有可能被削弱,因而受到第二波沖擊的傳染性更高。

2月5日,任志剛再度撰文表示:“有些人聽了或會感意外,但我只是再提醒大家注意形勢不斷在變,有可能需要采取相應的防范措施。金融危機仍未結束,大家有必要保持戒備。”他估計,金融危機的下一步演變極有可能是第一波的延伸。目前不少發達國家的金融機構正陸續公布因制造、分銷、買賣及持有“有毒”金融資產而直接或間接導致的龐大虧損;而各國政府也在推出史無前例的龐大挽救方案。

在談到金融海嘯第二波產生的渠道時,任志剛表示,將會有三個。第一為首波余波未了,企業去年第四季業績可能遠差于市場預期;第二為在首波影響下的信貸緊縮及經濟下滑情況出現惡性循環,并反彈至金融市場,引致大幅度調整;第三是貿易保護主義擴散至金融領域。

哪些領域可能受沖擊

同樣悲觀的還有瑞士信貸董事總經理兼亞洲區首席經濟師陶冬。他在最近發表的一篇文章里指出,經過一輪去杠桿化和價格調整,金融市場“火燒連營”的能量已大幅降低,但是制造危機的溫床依然存在。

他認為,可能發生的風暴的領域包括CDS(信用違約掉期)市場,因為雖然銀行同業拆借利率被央行的“零利率”政策打壓下去了,但公司債市場利率仍然高企,銀行惜貸情況依然嚴重,而這將使一批企業倒閉,大量公司債無法償還。進而牽連為它們擔保的保險公司和投資銀行,甚至可能重演雷曼兄弟倒閉的一幕。

“CDS市場共有62萬億美元的合約,是目前金額最大的信貸類衍生工具市場,其爆炸能量可想而知。”陶冬指出。

此外,依賴外債的新興經濟體也是一個“定時炸彈”,上海社科院世界經濟研究所副所長徐明棋指出,隨著俄羅斯、哈薩克斯坦以及白俄羅斯等東歐國家貨幣貶值、外資大量撤離以及經濟大幅滑坡,依賴外債的新興經濟體難以避免地陷入流動性危機,而那些以為能源與商品價格只升不降的原材料輸出國,也多出現財政困難,不得不尋求其他國家的援助。

“之前,由于東歐銀行購買的美國次貸資產規模有限,所以尚能抵御海嘯第一波。但目前隨著全球經濟衰退進一步深入,資本外逃現象加大,歐盟提供的幫助也有限,這些經濟體的金融體系將遭遇第二波沖擊。”徐明棋不無悲觀。他強調,新興市場的金融資產價格往往具有聯動性,“一國出事,一片遭殃”,惡性循環曾在過去多次出現,目前東歐形勢尤其嚴峻。

至于銀行系統會不會成為被沖擊的領域,“紅籌之父”、CVC高級顧問梁伯韜指出,不排除這種可能。他強調,從信貸方面看,這次危機遠沒有結束,過去跨國、跨區域的信貸活動頻繁,但目前收縮得很厲害,這會導致企業缺少資金而陷入困境,進而影響到銀行回收欠款。

香港城市大學亞太經濟合作研究中心研究員黃啟添則強調,西歐銀行尤其是英國主權債務違約問題比較嚴重。盡管歐美銀行在金融海嘯中遭受重創,美國銀行的杠桿率因此降低,但是歐洲銀行的負債仍高。加上之前歐洲銀行在新興市場借貸的激進風格,大量借出的貸款可能因為新興國家企業陷入困境而打了水漂。英國的情況尤其嚴重,一是英鎊對美元急劇縮水,二是包括北石銀行和蘇格蘭皇家銀行等老牌銀行在內,股價大跌,部分投資性業務都轉為國有化,降低了競爭力。此外,若以資產負債表計算的話,英國銀行資產約值4萬億英鎊,僅僅相當于該國2007年GDP的2.38倍。(記者蔣家華)

|