金融去杠桿進(jìn)程、影響及政策建議

|

|

中國(guó)網(wǎng)/中國(guó)發(fā)展門戶網(wǎng)訊 近些年,隨著金融自由化和金融創(chuàng)新深入推進(jìn),包括同業(yè)、理財(cái)?shù)茹y行表外業(yè)務(wù)在內(nèi)的影子銀行發(fā)展迅猛。金融上行的同時(shí),我國(guó)經(jīng)濟(jì)持續(xù)面臨下行壓力。金融與實(shí)體經(jīng)濟(jì)表現(xiàn)的背離不僅推動(dòng)金融風(fēng)險(xiǎn)上升,還加劇了社會(huì)資金“脫實(shí)向虛”、資產(chǎn)泡沫過度膨脹等突出問題。為此,2016年底召開的中央經(jīng)濟(jì)工作會(huì)議提出“要把防控金融風(fēng)險(xiǎn)放到更加重要的位置”、“著力防控資產(chǎn)泡沫”的要求。2017年以來,“一行三會(huì)”相繼出臺(tái)推動(dòng)金融去杠桿的政策措施。

一、今年以來金融去杠桿的情況

1.貨幣政策中性趨緊疊加金融監(jiān)管加強(qiáng)

2017年以來,貨幣政策繼續(xù)在多目標(biāo)之間權(quán)衡,短期更為注重“防風(fēng)險(xiǎn)”、“抑泡沫”和防止社會(huì)資金“脫實(shí)向虛”,因而在政策取向上由去年的穩(wěn)健略偏寬松轉(zhuǎn)為穩(wěn)健中性。外匯占款趨勢(shì)性減少使得央行成為基礎(chǔ)貨幣與銀行體系流動(dòng)性的主要供給方。2015 年央行主要通過降低法定準(zhǔn)備金率來供給流動(dòng),2016 年以來,則更多通過公開市場(chǎng)逆回購(gòu)、中期借貸便利(MLF)等工具供給流動(dòng)性。進(jìn)入2017年,央行前5個(gè)月通過逆回購(gòu)和MLF等累計(jì)凈投放流動(dòng)性4395億元,同比少投放3975億元。除流動(dòng)性凈投放數(shù)量上收緊外,央行還在今年2月3日和3月16日兩次上調(diào)公開市場(chǎng)逆回購(gòu)利率和中期借貸便利(MLF)利率等一系列政策利率,引導(dǎo)銀行間資金價(jià)格適度上升。貨幣政策中性趨緊的同時(shí),央行進(jìn)一步加強(qiáng)宏觀審慎管理(MPA)。自2017年一季度開始,央行開始正式嚴(yán)格考核金融機(jī)構(gòu)的季末MPA,并將表外理財(cái)資產(chǎn)納入廣義信貸指標(biāo)范圍。

作為金融監(jiān)管部門,銀監(jiān)會(huì)、保監(jiān)會(huì)和證監(jiān)會(huì)今年以來也頻頻出臺(tái)新的監(jiān)管措施。例如,今年3月以來,銀監(jiān)會(huì)密集出臺(tái)了一系列監(jiān)管文件,要求開展“三違反”(指違反金融法律、違反監(jiān)管規(guī)則、違反內(nèi)部規(guī)章)、“四不當(dāng)”(不當(dāng)創(chuàng)新、不當(dāng)交易、不當(dāng)激勵(lì)、不當(dāng)收費(fèi))、“三套利”(監(jiān)管套利、空轉(zhuǎn)套利、關(guān)聯(lián)套利)等專項(xiàng)治理,重點(diǎn)監(jiān)管銀行同業(yè)業(yè)務(wù)、理財(cái)業(yè)務(wù)和投資業(yè)務(wù)。保監(jiān)會(huì)也連續(xù)下發(fā)監(jiān)管文件,在保險(xiǎn)公司治理、保險(xiǎn)資金運(yùn)用、償付能力、產(chǎn)品管理等領(lǐng)域提出堵住制度漏洞的相關(guān)政策。證監(jiān)會(huì)則對(duì)各類違規(guī)違法行為加強(qiáng)專項(xiàng)執(zhí)法和行政處罰,對(duì)證券基金經(jīng)營(yíng)機(jī)構(gòu)的資產(chǎn)管理業(yè)務(wù)和通道業(yè)務(wù)進(jìn)行限制和規(guī)范。

2.銀行類金融機(jī)構(gòu)杠桿率趨穩(wěn)

杠桿在金融上是指以較小的自有資金通過負(fù)債控制較大的資產(chǎn)規(guī)模。作為信用中介和貨幣創(chuàng)造者,銀行類金融機(jī)構(gòu)的主要業(yè)務(wù)是吸收存款(負(fù)債業(yè)務(wù))和發(fā)放貸款(資產(chǎn)業(yè)務(wù))并從中賺取信用價(jià)差,因此,銀行先天具有“以小博大”的高杠桿化經(jīng)營(yíng)色彩,即其資產(chǎn)主要是通過負(fù)債來支撐的,其資產(chǎn)規(guī)模遠(yuǎn)高于其自有資本(或稱權(quán)益資本、凈資產(chǎn))。銀行類金融機(jī)構(gòu)杠桿率通常指其資產(chǎn)負(fù)債表中的總資產(chǎn)與權(quán)益資本的比值,體現(xiàn)出其凈資產(chǎn)得到放大倍數(shù)。杠桿率越高,說明少量的資本支撐著過多的負(fù)債,一般意味著風(fēng)險(xiǎn)越大。

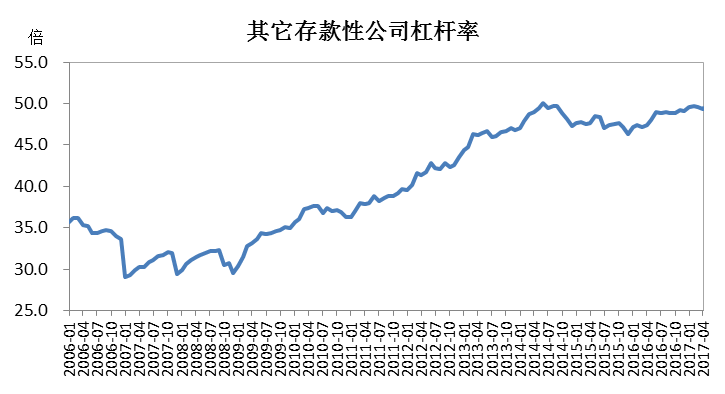

我們利用“其它存款性公司資產(chǎn)負(fù)債表”中的總資產(chǎn)和實(shí)收資本數(shù)據(jù)計(jì)算了銀行類金融機(jī)構(gòu)的杠桿率。其它存款性公司包括四大國(guó)有商業(yè)銀行、國(guó)開行、進(jìn)出口行和農(nóng)發(fā)行、股份制商業(yè)銀行、城信社和農(nóng)信社等合作金融機(jī)構(gòu)、郵儲(chǔ)銀行以及財(cái)務(wù)公司。計(jì)算結(jié)果顯示,2009年以來我國(guó)銀行類金融機(jī)構(gòu)杠桿率持續(xù)攀升,在2014年6月達(dá)到最高峰50.04倍,此后有所回落,但2016年以來,又再次上升,2017年2月升至49.68倍這一歷史次高水平。

數(shù)據(jù)來源:作者根據(jù)WIND數(shù)據(jù)計(jì)算

從銀行類金融機(jī)構(gòu)資產(chǎn)負(fù)債結(jié)構(gòu)變化看,近些年其杠桿率的快速上升主要來源于三方面力量:一是銀行通過與信托、券商、基金和保險(xiǎn)等非銀行金融機(jī)構(gòu)進(jìn)行合作來擴(kuò)張資產(chǎn)。銀行一方面利用非銀行金融機(jī)構(gòu)提供的通道將表內(nèi)信貸資金轉(zhuǎn)至表外或提供非信貸融資(通道業(yè)務(wù)),另一方面將表內(nèi)資金和表外理財(cái)資金通過購(gòu)買非銀行金融機(jī)構(gòu)發(fā)行的資產(chǎn)管理計(jì)劃等方式委托其進(jìn)行投資運(yùn)作(委外業(yè)務(wù))。其結(jié)果表現(xiàn)為其它存款性公司資產(chǎn)方的“對(duì)其它金融性公司債權(quán)”快速增長(zhǎng),2011-2016年年均增速高達(dá)54.2%,占總資產(chǎn)比重由2010年末的2.1%上升到2016年末的11.5%。

二是銀行加大對(duì)居民部門貸款投放力度來擴(kuò)張資產(chǎn)。其它存款性公司資產(chǎn)方的“對(duì)其他居民部門債權(quán)”增長(zhǎng)較快,2011-2016年年均增速達(dá)19.7%,占總資產(chǎn)比重由2010年末的11.7%升至2016年末的14.3%。而同期銀行對(duì)企業(yè)貸款力度在減弱,“對(duì)非金融性公司債權(quán)”年均增速僅為12.6%,占總資產(chǎn)比重由2010年末的42.6%降至2016年末的36.3%。

三是銀行通過發(fā)行同業(yè)存單和吸收理財(cái)資金積極進(jìn)行主動(dòng)負(fù)債,為資產(chǎn)擴(kuò)張?zhí)峁┵Y金。銀行同業(yè)存單自2013年開閘發(fā)行以來,從2013年末的340億元迅速膨脹至2016年末的6.28萬億元,銀行理財(cái)產(chǎn)品規(guī)模則從2013年的10.24萬億元擴(kuò)張至2016年的29.05萬億元。銀行保本理財(cái)產(chǎn)品計(jì)入其它存款性公司資產(chǎn)負(fù)債表負(fù)債方的“不納入廣義貨幣的存款”,銀行發(fā)行同業(yè)存單計(jì)入負(fù)債方的“債券發(fā)行”。銀行理財(cái)產(chǎn)品以非保本理財(cái)為主,2013-2016年占比分別為63.8%、67.17%、74.17%和79.56%。所以多數(shù)理財(cái)產(chǎn)品均未計(jì)入銀行資產(chǎn)負(fù)債表。近年來,其它存款性公司負(fù)債方的“債券發(fā)行”增長(zhǎng)較快,2011-2016年年均增速為20.9%,占總負(fù)債比重由2010年末的6.2%上升至2016年末的8.7%。2011-2016年銀行通過吸收企業(yè)和居民存款進(jìn)行被動(dòng)負(fù)債的年均增速僅12.9%,較同期總負(fù)債年均增速低3.9個(gè)百分點(diǎn),占總負(fù)債比重由2010年末的71.2%降至2016年末的61.7%。

綜上可見,銀行杠桿率的快速抬升主要是通過發(fā)行理財(cái)產(chǎn)品和同業(yè)存單進(jìn)行主動(dòng)負(fù)債,再通過與信托、券商、基金、保險(xiǎn)等金融機(jī)構(gòu)合作開展通道業(yè)務(wù)和委外業(yè)務(wù)來擴(kuò)張資產(chǎn)的結(jié)果。因此,銀行杠桿率的過快上升不僅造成大量資金在金融體系內(nèi)自我循環(huán)和空轉(zhuǎn),也造成銀行“借短放長(zhǎng)”的期限錯(cuò)配更為嚴(yán)重,造成市場(chǎng)資金跨機(jī)構(gòu)、跨市場(chǎng)多層嵌套投資、信用鏈條過長(zhǎng),累積了過高的金融風(fēng)險(xiǎn)。在金融產(chǎn)品剛性兌付尚未打破的情況下,社會(huì)資金在金融體系的自我追逐和膨脹推高了金融投資收益率。以居民購(gòu)房貸款為主的居民部門貸款過快增長(zhǎng)推動(dòng)銀行加杠桿擴(kuò)表的同時(shí),也推動(dòng)過高的房?jī)r(jià)進(jìn)一步攀升。總體來看,銀行杠桿率的過快上升加劇了社會(huì)資金“脫實(shí)向虛”和資產(chǎn)泡沫風(fēng)險(xiǎn)。推動(dòng)金融去杠桿是“控風(fēng)險(xiǎn)”、“抑泡沫”的當(dāng)務(wù)之急。“一行三會(huì)”聯(lián)合推動(dòng)金融去杠桿的政策已初見成效。銀行類金融機(jī)構(gòu)杠桿率升勢(shì)趨穩(wěn),2017年5月為49.45倍,與去年末基本持平。銀行同業(yè)存單發(fā)行縮量,4、5月份銀行同業(yè)存單發(fā)行量為1.29萬億元和1.2萬億元,環(huán)比份分別減少11.1%和7.0%。

3.金融市場(chǎng)杠桿率有所下降

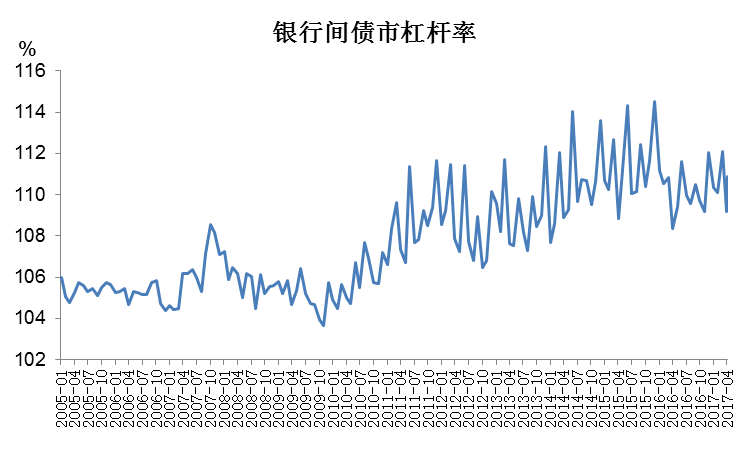

我國(guó)債券市場(chǎng)以銀行間債市為主,銀行間債市托管量占全市場(chǎng)托管量的比重超過90%。因此,我們對(duì)債市杠桿率的考察主要針對(duì)銀行間債市。債券市場(chǎng)加杠桿的通常方式是依靠債券回購(gòu)來進(jìn)行負(fù)債融資。債券投資者可以將其手中的債券通過回購(gòu)的方式質(zhì)押出去,從而借入資金。利用借入的資金買入債券后,可以將新購(gòu)入的債券再通過回購(gòu)質(zhì)押出去,借入更多資金。如此過程可以進(jìn)行多個(gè)循環(huán),可以讓投資者購(gòu)入數(shù)倍于自有本金的債券量,建立起很高的杠桿率。因此,銀行間債市杠桿的計(jì)算公式為:債市杠桿=債券托管量/(債券托管量-待購(gòu)回余額)。

從計(jì)算結(jié)果來看,我國(guó)銀行間債市杠桿率總體水平不高,在110%-115%之間波動(dòng),呈鋸齒狀,即在每季度末出現(xiàn)小波峰,而后又回落。銀行類金融機(jī)構(gòu)是銀行間債市的投資主體,2014-2016年商業(yè)銀行和信用社現(xiàn)券交易(買入與賣出合計(jì))占全部交易的比重分別達(dá)71.7%、76.1%和66.9%。2014年1月至2016年10月我國(guó)債市出現(xiàn)持續(xù)近三年的牛市行情,中債銀行間債券總指數(shù)累計(jì)上漲23.5%,10年國(guó)債收益率從2013年末的4.55%一路波動(dòng)下行,2016年10月份一度跌破2.7%。銀行熱衷于債券投資,2014-2016年債券投資占金融機(jī)構(gòu)資金運(yùn)用的比重由13.1%提高到24.2%和22.8%。債市杠桿率也有所抬升,2015年12月達(dá)到114.5%的高點(diǎn)。

2016年11月份以來,隨著貨幣政策由前期的穩(wěn)健“偏寬松”逐漸轉(zhuǎn)向穩(wěn)健中性,監(jiān)管推動(dòng)金融去杠桿,銀行間債市出現(xiàn)較為劇烈的調(diào)整,中債綜合指數(shù)從去年11月至今年4月累計(jì)下跌2.7%,債市杠桿率穩(wěn)中略降,2017年5月降至110%。債市成交明顯縮量,一季度銀行間債市現(xiàn)券日均成交同比下降22.3%,4月份環(huán)比下降5.5%,同比下降23.5%;5月份同比下降23.1%,環(huán)比下降1.2%。盡管銀行間債市整體杠桿率上升幅度不大,但債市仍存在一定的杠和泡沫風(fēng)險(xiǎn)。主要原因在于近年來銀行熱衷于債券投資,2014-2016年金融機(jī)構(gòu)“債券投資”余額增速分別為15.6%、36.3%和25.3%。銀行通過發(fā)行同業(yè)存單和理財(cái)產(chǎn)品主動(dòng)負(fù)債所籌措的資金大量涌入債市,截至2016年底,銀行理財(cái)產(chǎn)品資金配置于債券資產(chǎn)的比例為43.76%。雖然債市自身加杠桿行為有限,但銀行加杠桿行為對(duì)債市有著延伸影響。

數(shù)據(jù)來源:作者根據(jù)WIND數(shù)據(jù)計(jì)算

我國(guó)股票市場(chǎng)加杠桿主要體現(xiàn)為與融資融券業(yè)務(wù)有關(guān)的信用交易。股市杠桿率計(jì)算為融資融券余額占股市流通市值的比率。縱觀海外股市,融資融券余額一般只占到股市流通市值的3%以下,并且在大多數(shù)情況下是2%左右。在2014年下半年到2015年上半年我國(guó)股市的暴漲暴跌中,股市加杠桿與去杠桿起到了推波助瀾的作用。股市杠桿率在2015年5月最高升至4.11%,隨后明顯下降,2016年以來保持穩(wěn)定,2017年4月份為2.23%。股市杠桿率目前處于較為正常的水平,不存在去杠桿的要求,但“一行三會(huì)”聯(lián)合推動(dòng)金融去杠桿的行為仍傳導(dǎo)至股市,對(duì)股市產(chǎn)生了間接沖擊。按收盤價(jià)計(jì)算,上證綜指今年4、5兩個(gè)月累計(jì)跌去3.3%,創(chuàng)業(yè)板指數(shù)今年前5個(gè)月累計(jì)下跌10.1%,第一季度滬、深股市日均成交同比下降17.5%;創(chuàng)業(yè)板成交量同比下降23.9%。

數(shù)據(jù)來源:作者根據(jù)WIND數(shù)據(jù)計(jì)算