通過匯改以來人民幣升值與A股市場走勢的對比研究發現,人民幣升值對于股市具有明顯牽引力,形成階段性短期利好,當升值超過“臨界點”,并足以影響國民經濟發展時,就將會對市場形成巨大的利空

□ 本報記者 張曉峰 趙子強

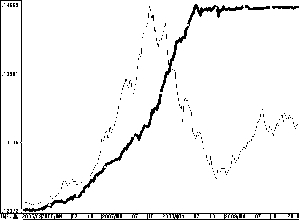

人民幣升值曲線與上證指數走勢疊加圖

6124.04點

1664.93點

上證指數曲線

人民幣升值曲線

6.8:1

7.0:1

3000點市場中樞

提出問題

人民幣升值對A股將會產生怎樣的影響?

2005年7月人民幣匯率制度改革至2008年年中,人民幣兌美元的名義匯率升值20%。但是,2008年年底以來,人民幣匯率開始走平,維持在6.8的水平,被認為是“重新盯住”美元。隨著中國出口強勁恢復,加上擴大的利差導致投機性資本的流入,人民幣面臨越來越大的升值壓力。

從去年后半年開始,無論是發達國家,還是發展中國家,甚至國內,呼吁人民幣升值的聲音開始不斷升溫。特別是中國人民銀行在《中國貨幣政策執行報告(2009年第三季度)》指出,央行將“按照主動性、可控性和漸進性原則,結合國際資本流動和主要貨幣走勢變化,完善人民幣匯率形成機制”。央行貨幣政策中罕見的措辭改變進一步引起了市場對人民幣將加速升值的揣測。

業內專家普遍認為,未來人民幣兌美元匯率的升值仍將以“溫和”和“漸進”作為主基調。如此看來,盡管節奏“溫和”,但人民幣的中長期升值的步伐已經邁開。那么,人民幣升值對中國股市又將會產生怎樣的影響呢?

分析問題

人民幣升值與A股市場走勢的對比研究

●2005年7月21日—2006年5月15日

●人民幣兌美元匯率首次破8

●A股上漲與人民幣升值速率呈30°夾角

2006年5月15日,上海外匯交易中心人民幣即期行情一度創下1美元兌7.9972元人民幣的高位,這是2005年7月下旬中國開始放松人民幣與美元掛鉤以來,首次突破8元大關。

但值得注意的是,此后人民幣兌美元匯率,先后有5次在8元大關反復,真正最終破8是在6月26日以后。截止到26日,自“匯改”(2005年7月21日)以來人民幣升值幅度為3.29%。

從市場表現看,上證指數從2005年7月21日的1022.04點,一路上行到2006年6月26日的1633.45點,同期漲幅為59.98%。需要關注的是,本輪行情的源頭實際啟動于2005年6月6日的998.23點。初步體現出,A股行情對人民幣升值具有一定的先行特征。

當然,推動這一輪行情的根本動力,主要來自具有劃時代意義的股權分置改革。大盤在探明998.23點低點后的二次探底,充分體現出投資理念從藍籌到接軌,從迷茫到驚喜的復雜過程,充分顯示出股改對推動牛市行情的核心作用。

由此,在超級大牛市的起點,“股改”和“匯改”幾乎同時進行,很難簡單的以“巧合”來概括。需要正視的是,在強大的“股改”浪潮下,投資者多少忽略了“匯改”的光芒。

●2006年5月15日——2008年4月10日

●人民幣兌美元首破7元大關

●A股上漲與人民幣升值速率呈60°夾角

2008年4月10日,中國人民銀行授權中國外匯交易中心公布,銀行間外匯市場美元交易貨幣對人民幣匯率的中間價為:1美元對人民幣6.9920元,1歐元對人民幣11.0715元,100日元對人民幣為6.8951元,1港元對人民幣0.89788元, 1英鎊對人民幣13.8116元。在回調了兩個交易日之后,人民幣迅速沖破“7.0”大關!至此,2008年短短4個多月的時間里,人民幣兌美元已升值超過4%,人民幣兌美元自匯改以來累計升幅達13.79%。

與人民幣升值相對應的A股表現,從2006年6月26日的1633.45點,到人民幣升值破7時的2008年4月10日,上證指數收于3413.89點,整體漲幅為112.61%,而振幅達到285.40%。

兩者綜合來看,無論是人民幣升值,還是上證指數上漲,其向上的運行速率明顯加快,并且呈現明顯的正相關關系。其中,上證指數的上行速率,依然快于人民幣升值的速率。

需要注意的是,在人民幣兌美元破7的期間,上證指數經歷了激情四溢的6124點沖刺后的見頂快速回落,而人民幣升值始終保持了十分堅挺的態勢,一路單邊上行,并呈現加速態勢,直到上證指數跌破3000點,人民幣升值的步伐才出現放緩,并維持在6.8的水平。

由此,A股行情對人民幣升值具有一定的先行特征,在此得到了強化和驗證。

●2008年4月10日至今

●人民幣兌美元維持6.8水平

●A股波動與人民幣升值速率呈10°夾角

2008年4月10日,人民幣兌美元首次突破7元大關后,先后有8次反復,至5月12日成功破7。然后,一致維持在6.8的匯率水平。

從市場運行看,上證指數從4月10日的3471.74點,截至到昨日的3013.41點,下跌11.73%,而振幅卻達到62.13%。無論是同人民幣匯率破8、破7時的漲幅,還是同期巨大的振幅相比,這一階段的A股大盤運行也處于相對平穩的箱型整理狀態。

值得一提的是,在人民幣兌美元維持6.8起始點和現在大盤的點位出現了驚人的一致:對應的上證指數是3000點一線。此間,在匯率相對均衡的情況下,上證指數在全球金融危機的巨大沖擊下,經歷了從六千到千六的艱難洗禮。

在此特殊背景下,在A股行情對人民幣升值的先行意義得到了進一步彰顯的同時,人民幣平行運行的6.8匯率水平,始終牽引著跌宕起伏的A股3000點的中樞。

觀察人民幣升值曲線與上證指數運行對比圖發現,上證指數見頂6124點時,人民幣對應的7.0匯率,剛好是匯改以來,到目前6.8水平整體升值區間的一半位置,而7.0的人民幣匯率值,與目前A股所處的大盤點位非常接近。這表明從1600點的反彈,屬于對2008年超過70%的超跌行情的修復,并且進一步暗示本輪修復的空間已經基本達到,并在孕育著一場全新的價值復蘇行情。因此,融資融券、股指期貨的即將推出,確實值得投資各方重視和期待。

●國內外專家認為

5:1是人民幣兌美元“臨界點”

從2005年開始,中國就已經開始改變外匯政策,人民幣開始升值,從目前來看,人民幣升值已經很難止住步伐,更加難以恢復到過去的匯率。如果按目前的升值速度,中國經濟是否已經形成潛在的危險?

“歐元之父”蒙代爾:千萬不要接受外界對人民幣升值的壓力,人民幣大幅升值帶來的將是中國經濟增長量大幅降低,尤其是農村經濟的大量衰退。

現在中國的匯率已經達到兌美元6.8的幅度,按目前的匯率還不會對中國造成太大的壓力,但如果一直迫于世界壓力繼續提升,達到兌美元5∶1或6∶1的話,就會對經濟造成比較大的傷害了。

廣東商學院金融學院教授黃正新認為,以中國現在連年貿易順差,通脹壓力比較大的情況,適當地升值,甚至升到6∶1,問題應該不會太大。關鍵是要走小步,6∶1后就要再衡量了。

回答問題

人民幣升值對A股具有明顯牽引力

總體來看,通過匯改以來人民幣升值與A股市場走勢的全方位對比研究發現,人民幣升值對于股市具有明顯牽引力,形成了階段性的短期利好,但人民幣持續升值,將對外貿出口到來沉重打擊,加上房市的泡沫化發展,失業率的增加,勢必導致國民消費水平的萎縮,生產型企業的不景氣,最終傳導到資本市場,對A股市場帶來負面沖擊。特別值得關注的是,當升值超過“臨界點”,并足以影響國民經濟發展的時候,就將會對市場形成巨大的利空。

|