中小銀行加速布局供應鏈金融

|

|

為更好發(fā)掘中小微企業(yè)并為其增信—— 中小銀行加速布局供應鏈金融

中小銀行加速布局供應鏈金融,正是因為看中了巨大的應收賬款市場。同時,各種政策利好以及技術支撐,為其開展業(yè)務提供了政策指導,提升了風控有效性

供應鏈金融再度成為業(yè)界熱點。但與此前的由核心企業(yè)、第三方電商占主導不同,這次的主角是商業(yè)銀行,尤其是中小商業(yè)銀行,而其應用的焦點是如何更好發(fā)掘中小微企業(yè)并為其增信。

近期,中信銀行、光大銀行、民生銀行、華夏銀行、浙商銀行等均發(fā)力供應鏈金融業(yè)務,此外,多家城商行,如南京銀行、貴陽銀行等也開始將供應鏈金融作為重要業(yè)務予以推進。

三因素利好供應鏈金融

早已不是新鮮事物的供應鏈金融,為何此時受到中小銀行關注?其意圖是什么?

業(yè)內人士介紹,銀行“供應鏈金融”的核心是挖掘中小企業(yè),為其增加信用,從而有效破解其融資難。具體來看,即銀行以核心企業(yè)為依托,挖掘產業(yè)鏈中的信用信息,為其上下游小微企業(yè)提供融資。其最常見的增信方式是應收賬款質押、核心企業(yè)擔保。

其中,應收賬款質押模式的優(yōu)勢在于專款專用,還款方實際上是核心企業(yè)而非小企業(yè),能夠較好地控制風險。具體來看,銀行先把錢貸給小企業(yè),到還款時,核心企業(yè)把應付小企業(yè)的錢直接打給銀行。

比如,日前中信銀行推出的“信e鏈—應付流轉融通”產品,就將該行與核心企業(yè)的供應鏈金融平臺對接,借助標準化電子“付款憑證”的多級流轉,向其上游多級供應商提供全流程、線上融資。

此輪激發(fā)中小銀行加速布局供應鏈金融的“東風”是什么?據了解,應收賬款規(guī)模上升、政策利好和技術支撐增強是三大主因。

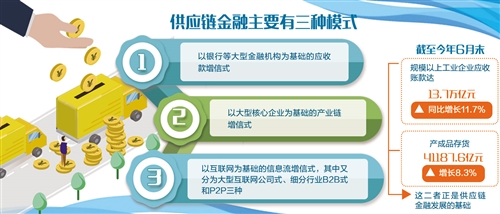

首先,從應收賬款規(guī)模角度看,根據國家統(tǒng)計局數據,截至今年6月末,規(guī)模以上工業(yè)企業(yè)應收賬款達13.7萬億元,同比增長11.7%;產成品存貨41187.6億元,增長8.3%,這二者正是供應鏈金融發(fā)展的基礎。

其次,從政策利好角度看,自2017年以來,多部委相繼發(fā)布了推動供應鏈金融發(fā)展的相關政策,實操層面的難點也在逐一破解。

其中,國務院辦公廳印發(fā)《關于積極推進供應鏈創(chuàng)新與應用的指導意見》,要求推動供應鏈金融服務實體經濟;中國人民銀行明確了應收賬款轉讓登記參照質押登記辦理;上海證券交易所發(fā)布“企業(yè)應收賬款資產支持證券掛牌條件確認指南”;商務部等8部門印發(fā)《關于開展供應鏈創(chuàng)新與應用試點的通知》,提出推動政府、銀行與核心企業(yè)加強系統(tǒng)互聯互通和數據共享。

再次,從技術支撐角度看,產業(yè)鏈中的資金流、物流、信息流等已實現數據化,既增加了銀行挖掘信用信息的廣度、深度,又較好地保證了貿易背景的真實性,提升了風險防控的有效性。

區(qū)塊鏈技術帶來新前景

在技術支撐強化的過程中,區(qū)塊鏈應用受到了銀行業(yè)普遍重視,也為供應鏈金融發(fā)展帶來了新的前景。

浙商銀行日前推出的“倉單通”產品正是區(qū)塊鏈技術的落地成果之一。“在傳統(tǒng)油品貿易過程中,存在過戶手續(xù)復雜、規(guī)模難以做大、融資和內外貿未聯動、大額交易缺少金融服務、交易模式缺乏創(chuàng)新活力等問題。”該行相關負責人說。

他表示,“倉單通”基于區(qū)塊鏈技術的獨立性、無因性、文義性等特征而開發(fā),目的在于為不易變質的大宗商品、季節(jié)性商品提供高效安全的質押融資、交易流通服務,同時幫助核心企業(yè)形成穩(wěn)定的銷售體系和客群。

從實際操作看,通過該平臺,存貨人可以把提貨單、倉儲貨物轉化為標準化的區(qū)塊鏈電子倉單,既可將其向受讓人轉讓交易,又可質押給銀行獲得在線融資。提貨時,倉單持有人可憑合法取得、非質押的區(qū)塊鏈倉單向倉儲監(jiān)管方提取貨物,將線上掛牌交易、線下實物交割同步進行,從而減少在傳統(tǒng)模式下的交易環(huán)節(jié),提升業(yè)務的安全性、合規(guī)性和時效性。

據悉,今年9月末,浙商銀行的首筆系統(tǒng)對接“倉單通”業(yè)務——“珠海港倉單通”平臺已落地運行,實現了“倉單通”平臺與企業(yè)倉儲物流系統(tǒng)的對接。

除了提升安全性和時效性,區(qū)塊鏈技術應用于供應鏈金融的意義還在于增信,進而降低企業(yè)融資成本。

在雄安新區(qū),華夏銀行“鏈通雄安—區(qū)塊鏈—供應鏈”產品首筆放款已成功落地。該產品在雄安集團區(qū)塊鏈應用和實施團隊的支持下,以雄安集團信用為基礎,借助區(qū)塊鏈平臺的數據溯源、行為規(guī)范、資金管理等功能,為雄安建設的分包商解決工人工資發(fā)放、原材料采購等資金問題。

兩大創(chuàng)新趨勢值得關注

在新技術賦能的基礎上,供應鏈金融的兩大創(chuàng)新趨勢正在引發(fā)業(yè)界的關注和思考,一是反向保理,二是供應鏈金融資產證券化。

所謂銀行保理,是指債權人(例如有融資需求的企業(yè))將自身的應收賬款轉讓給銀行,以此為前提,銀行為其提供應收賬款質押貸款,應收賬款催收、管理,壞賬擔保等融合金融服務。

隨著我國企業(yè)“走出去”水平不斷提升,產業(yè)鏈上下游企業(yè)的融資需求也相繼提高,為應對持續(xù)增長的供應鏈融資需求,反向保理應運而生。

業(yè)內人士介紹,反向保理以供應鏈中規(guī)模較大、資信較好的進口企業(yè)為核心,依托進口企業(yè)的資信,為供應鏈中所有對應的中小出口企業(yè)提供保理服務,尤其適用于供應鏈金融管理意識強且配合度高、需要加強對上游供應商的金融支持以保障穩(wěn)定安全的核心企業(yè)。

“其成熟與運用有望推動全球供應鏈發(fā)展,服務全球供應鏈客戶。”中國銀行業(yè)協會秘書長黃潤中說。

此外,隨著銀行信貸資產證券化提速,供應鏈金融資產證券化,也就是基于供應鏈中應收賬款的保理資產證券化,也進入了發(fā)展快車道。

“保理資產證券化”是以應收賬款為基礎,通過打包、出售,在資本市場形成可流通的有價證券。據記者觀察,目前其在實踐中形成了4種主要模式。

一是基于央企、國企、上市公司等優(yōu)質主體的應收賬款資產證券化,二是以互聯網電商平臺為主導的保理債權資產證券化,三是基于產業(yè)鏈核心企業(yè)的反向保理資產證券化,四是基于信用證、保函的貿易融資類應收賬款資產證券化,如民生銀行與廣發(fā)資管合作發(fā)行的帶有銀行增信的貿易融資類ABS產品。

“通過資產證券化,銀行可優(yōu)化資產負債結構、改善流動性并帶來中間業(yè)務收入及資本回報,企業(yè)則可借助銀行增信獲得更多的融資,同時為投資者提供更多的優(yōu)質投資品種,實現多方共贏。”黃潤中說。