A股機構化趨勢日趨明顯

|

|

養老目標基金、銀行理財、外資私募等資金加速入場—— A股機構化趨勢日趨明顯

養老資金、保險資金、銀行理財資金等長期資金加速布局A股有助于降低市場波動率,改變散戶盲目性、短期性、投機性特征,提升A股投資者的機構化水平,維護市場穩定

在日前舉行的第二屆“養老金與投資”論壇上,中國證監會副主席李超透露,證監會正在抓緊制定個稅遞延養老賬戶投資公募基金業務的規則,并配套完善信息平臺建設。截至目前,已先后批設26只養老目標基金,其中,5只已結束募集并開始投資運作,吸引投資者超過18萬戶。

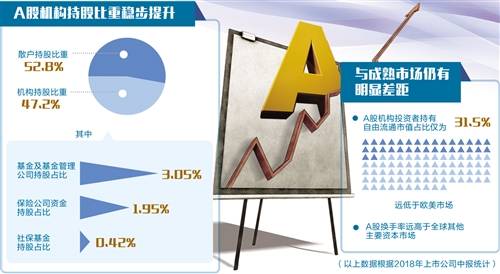

算上此前獲批的多家銀行理財子公司,更多普通居民理財資金正以公募基金養老目標基金、銀行理財子公司、外資私募基金、券商設立的紓困資管計劃以及民營上市公司的并購基金等方式進入市場,A股機構化趨勢更加明顯。未來有望形成公募基金、外資、銀行理財資金、保險資管、養老資金等群雄逐鹿的局面。據Wind和農銀匯理基金按照2018年上市公司中報統計,目前A股機構持股比重正穩步提升,散戶持股比重52.8%,機構持股比重為47.2%。其中,基金及基金管理公司持股占比3.05%,保險公司資金持股占比1.95%,社保基金持股占比0.42%。

外資和銀行理財加速入場

今年以來,伴隨著A股整體估值走低,外資系私募、QFII(合格的境外機構投資者)、銀行理財資金正在加速入場。

中國證券投資基金業協會日前發布信息顯示,貝萊德投資管理(上海)有限公司已成功備案第2只產品,與該私募機構上1只產品備案僅隔5個月。這也是進入中國市場的外資私募年內備案的第19只產品。自去年初外資私募開始登記成為私募證券投資基金管理人以來,至去年底,共有10家機構成功完成私募備案登記,今年又有5家外資私募加入。目前,這15家證券類外資私募已發行24只產品,今年備案的產品已達19只。

與外資系私募基金不同,部分外資選擇互聯互通渠道和海外基金布局A股。Wind資訊統計,11月12日至11月16日,滬深港通(北向)資金合計凈流入71.37億元,其中,滬股通43.62億元,深股通27.74億元。放在更長時間軸看,資金“北上”的趨勢更加明顯。近6個月內,滬深港通(北向)資金合計流入1630.91億元,滬深港通(南向)資金合計流出109.86億元。另外,中金公司統計顯示,11月8日至11月14日專注投資A股的海外基金凈申購額超過2億美元。

中泰證券的數據也佐證了外資加速入場的判斷:在三季度A股納入MSCI新興市場指數正式落地后,外資持股市值占比明顯增加。截至2018年9月份,境外機構與個人持股達到1.28萬億元,占全A股流通市值的3.2%,較1月上升0.5個百分點。

“此前,外資持有A股的市值占比一直穩定在1%至2%左右,今年以來,隨著監管部門積極推進A股國際化進程,境外機構與個人持股資產占流通市值的比例不斷上升。”中泰證券分析師篤慧說。

國內商業銀行也在加速布局A股。中國銀行、建設銀行日前發布公告稱,擬發起設立銀行理財子公司,擬出資額分別不超過100億元和不超過150億元。目前,已有招商銀行、光大銀行、交通銀行等16家商業銀行宣布設立理財子公司。中國銀保監會公布的數據顯示,截至8月末,銀行非保本理財產品余額為22.32萬億元。盡管目前銀行理財資金大規模入市的可能性有限,但未來這些銀行理財資金的投向變動有望對整個資本市場產生深遠影響。

利于優化長期投資風格

與私募基金等不同,養老資金和保險資金一般被稱為長線資金,對維持股市價值投資風格作用明顯。

中歐基金董事長竇玉明認為,加快推進基本養老金通過專業化機構入市、實現保值增值,不但有利于為社保費率的適度下調創造空間,而且有利于減少市場短期追漲殺跌現象,優化長期投資風格。

以社保基金為例,截至2017年末,全國社保基金權益超過1.8萬億元,其中,累計投資增值9700多億元,占比53%,投資收益已超過本金。2017年,基本養老金啟動市場化投資運作,當年投資收益率為5.23%。據測算,假設目前每年繳費基數不變,年化投資收益率從3%提升到5%,相當于增加了社保繳費比率。

“養老目標基金等長線資金的入市有利于改變過去短期炒作的市場風格,維護市場穩定。”招商銀行副行長劉建軍認為,隨著我國老年人口比例逐步增加,銀行理財產品等收益不高、不能滿足養老資金長期投資需求的缺點將越發明顯。公募基金擁有相對規范的信息披露、運作合規等制度優勢,從海外經驗看,通過共同基金(公募基金)投資的養老資金,有望獲得顯著成效。

截至2018年9月末,我國基金業受托管理社保基金、基本養老金、企業年金等各類養老金已達1.66萬億元,已成為我國養老金市場的主要投資管理隊伍。

養老金專業委員會顧問、中國人民大學教授董克用表示,養老金第三支柱建設對公募基金布局A股以及行業投資風格變化影響深遠,有助于公募基金行業走出“基金賺錢基民不賺錢”的怪圈,優化投資風格。個人養老金相當于政策支持下長期定投,有利于落實長期投資、價值投資以實現穩健回報。

投資者機構化水平提升

興業證券分析師王涵認為,從海外經驗看,成熟市場機構化路徑有兩種:第一種路徑是以養老資金主導,以美國為代表。第二種路徑主要是亞洲市場推進機構化的手段,即引入外資。

客觀地看,A股市場的投資者結構正在發生機構化改變。Wind資訊顯示,自2009年9月份至2016年12月份,持倉500萬元至1000萬元的投資者中,機構投資者占比從5.63%上升到7.30%,持倉1000萬元以上投資者占比從13.94%提高到32.65%;從2011年11月份到2016年12月份,持倉規模1000萬元至1億元的機構投資者占比從8.95%上升到18.75%,持倉1億元以上的則從5.22%上升至13.90%。

但是,目前A股市場在投資者結構、上市公司結構及交易結構3個維度上與成熟的機構化為主導的市場仍有明顯差距。海通證券根據2018年上市公司中報披露的數據統計顯示,A股個人投資者持有的自由流通市值占比達40.5%,A股機構投資者持有自由流通市值占比僅為31.5%,遠低于歐美市場。同時,A股換手率遠高于全球其他主要資本市場。2017年創業板指數、中小企業板指數、上證綜指換手率(以流通市值計算)分別高達920%、745%、532%,遠高于納斯達克指數、富時100指數、標普500指數等,散戶的投資風格在A股依然有市場。

申萬宏源分析師沈盼表示,養老資金、保險資金、銀行理財資金等長期資金加速布局A股,有利于未來優化A股投資者結構。當居民理財資產通過公募養老目標基金、銀行理財子公司機構化之后,公募基金的資金來源也將呈現機構化特征,資金的期限結構、專業化程度及理性程度有助于降低市場波動率,改變散戶盲目性、短期性、投機性特征,實現A股投資者的機構化水平提升,有望從根本上減少過去A股短期投資炒作、盲目追漲殺跌的風格。