- 政策解讀

- 經濟發展

- 社會發展

- 減貧救災

- 法治中國

- 天下人物

- 發展報告

- 項目中心

重新審視人民幣國際化的風險與路徑

關鍵詞: 人民幣 外匯 中國 貿易 存款 張茉楠

|

|

今年以來,人民幣國際化進程呈現加速之勢。無論是匯豐銀行在倫敦發行首批人民幣債券,開啟了香港之外的“西方離岸中心”,還是世行與央行簽訂代理協議,并委托央行代理投資中國銀行間債券市場,再或是央行宣布授權中國外匯交易中心開展人民幣對日元直接交易。種種跡象表明,央行已經為推動人民幣國際化進程做好了充足的準備。

一、重新審視人民幣國際化路徑

(一)跨境貿易人民幣結算金額高速增長

人民幣國際化進程加速始于跨境貿易人民幣結算。2009年4月8日,國務院決定在上海、廣州、深圳、珠海和東莞開展跨境貿易人民幣結算試點,首批試點企業365家。2010年6月境內試點地區擴大到北京等20個省(自治區、直轄市),境外地域范圍從港澳和東盟等地擴大到所有國家和地區。2011年8月試點擴大至全國,至此跨境貿易人民幣結算不受地域限制,業務范圍涵蓋貨物貿易、服務貿易和其他經常項目,并逐步擴展至部分資本項目。在政策支持和市場需求的合力推動下,人民幣跨境貿易結算量不斷加速增長。2009年結算金額為35.8億元人民幣,2010年全年結算5063.4億元,2011年結算量更是達到了2.58萬億元。

(二)香港人民幣離岸市場發展迅速

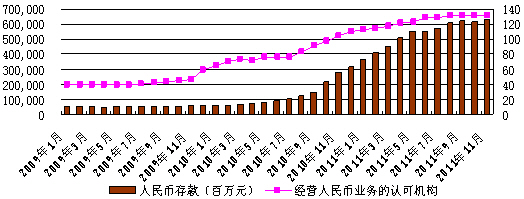

與此同時,隨著跨境貿易人民幣結算試點的深入開展,香港市場上的人民幣存量規模迅速增加。自跨境貿易人民幣結算試點至今,雖然經歷一些市場起伏,香港銀行業的人民幣存量從不足560億元增長至2011年11月的超過6273億元,其主要來源是與境內企業跨境貿易結算的人民幣資金,人民幣成為香港市場繼美元之后的第二大外幣,香港也成為名副其實的第一大境外人民幣資金池。

圖1 香港人民幣存款和經營人民幣機構數量

數據來源:Wind

(三)雙邊貿易互換推動人民幣海外流通

自2008年以來,中國人民銀行和越來越多的央行建立了貨幣互換協議,其中包括印度尼西亞、馬來西亞、韓國、泰國、日本以及中國香港。甚至還存在觀察說,人民幣是否可能不僅作為一種媒介貨幣,還可以作為美元國際儲備貨幣作用的一個潛在的挑戰者。雖然在這個方向上更多的實質性舉措繼續受到中國大陸的資本控制對貨幣的有限獲取的阻礙,在2011年,人民幣開始進入遠至智利、馬來西亞和尼日利亞等中央銀行的外匯儲備資產,智利央行報告至2011年第三季度其資產的0.3%以人民幣計價。

(四)當前人民幣國際化路徑面臨現實挑戰

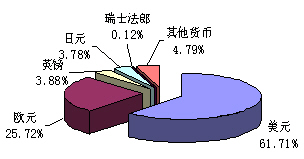

人民幣最終要成為全球各國的價值儲備貨幣則必然需要更長的時間。衡量國際貨幣地位的主要標志之一就是其在國際外匯儲備中的占比。截至2011年第三季度,美元仍占全球外匯儲備的60%以上,其次為歐元、英鎊、日元等,而人民幣僅僅被個別國家接受為儲備貨幣,在國際外匯儲備中的占比還很低。環球銀行金融電信協會(swift)數據顯示,在信用結算中,美元占比84%,歐元占據7%,人民幣僅僅占據1.9%的份額,差距非常大。

圖2 全球官方外匯儲備的貨幣結構

數據來源:國際貨幣基金組織(IMF)COFER

人民幣離岸市場還處于起步階段。從市場廣度來看,香港市場上現有的人民幣金融產品種類不夠豐富,可供境外人民幣持有者投資增值的選擇仍然有限。市場參與者數量有待擴大、結構有待推進多元化。香港離岸人民幣市場對中國內地本土人民幣市場的影響力也在提升,并在特定程度上顯著影響內地人民幣市場的波動趨勢和金融政策效率。

從國際環境來說,國際金融危機帶來的主要儲備貨幣的大幅波動、以及周邊市場等對人民幣需求的上升,成為當前推動人民幣國際化的主要推動力,并且形成了比較強勁的對人民幣的市場需求。在當前的環境下,順應市場需求進行人民幣國際化的推動,就可以取得明顯的效果。但是,總體來看,這個時間窗口是階段性的,一旦歐美等主要經濟體逐步從危機中恢復,人民幣國際化推進的難度勢必加大。

我們認為,就目前“資本管制+離岸市場”的模式推動人民幣國際化未必可行。根本而言,信用貨幣的國際化歸根到底需要有資源支撐,人民幣國際化也許還缺少更重要的功能——資源/能源計價功能。目前中國對外貿易中以人民幣結算的比例已接近10%,人民幣作為跨境貿易結算貨幣的職能初步得到體現。但在沒有中資企業參與的國際貿易結算中,以人民幣結算的比例仍相當低。人民幣要成為美元那樣被第三方國家普遍接受的國際貿易結算貨幣,在全球國際貿易結算中占據相應份額,未來還面臨更艱巨的任務。

二、大國貨幣崛起的貨幣層面——人民幣國際化的啟示

對于人民幣國際化進程,典型觀點認為,人民幣國際化的路徑應當是從邊境貿易到一般貿易中履行結算功能開始,并且在“國際貿易積累到相當的規模、國內金融市場也相對完善、人民幣自由兌換即將完成時,人民幣才可能真正擴展到作為國際金融市場上的借貸和投資貨幣、進而作為國際儲備貨幣。

(一)傳統大國貨幣崛起的路徑分析

從世界各國進出口貿易結算、全球大宗商品交易以及國際資本市場投資等經濟活動中仍鮮見人民幣蹤影這一現實來判斷,人民幣國際化的道路依然十分漫長。事實上,貨幣既是一種價值符號,也是一種價值和財富獲取的手段。一國貨幣要想成為國際貨幣甚至關鍵貨幣,通常遵循“計價結算貨幣—儲備貨幣—錨貨幣”的基本路徑,而與國際大宗商品、特別是能源的計價和結算綁定權往往是貨幣崛起的起點。從19世紀的“煤炭-英鎊”體系,到20世紀的“石油—美元”體系,其中都演繹了一條國際主權貨幣在能源貿易中的崛起路徑。

1971年美元和黃金脫鉤后,歐佩克國家想擺脫石油美元計價機制,但美國在20 世紀 70 年代和沙特阿拉伯簽訂了所謂的“不可動搖的協議”:沙特同意繼續將美元作為出口石油惟一的定價貨幣。由于沙特是世界第一大石油出口國,因此歐佩克其他成員國也接受了這一協議。從此美元與石油“掛鉤”,任何想進行石油交易的國家不得不把美元作為儲備,這也奠定了美元從此在國際石油交易計價

貨幣中的壟斷地位。

(二)石油美元主導全球財富分配

當前,全球市場,如石油、黃金、有色金屬、農產品等大宗商品交易幾乎全部以美元定價,無論是場內市場,還是場外市場,無論是現貨市場,還是期貨市場及其衍生品市場,無論是WTI還是Brent。 據相關統計,當前國際市場流通的石油美元達1.4~1.8萬億美元之巨。而這些“石油美元”又以回流方式變成美國的股票、國債等證券資產,填補美國的貿易與財政赤字,使美國長期保持經常項目逆差和資本項目下順差的平衡。多年來OPEC巨額石油美元與東亞國家出口型經濟形成的大量商品美元一起支撐著美國的經濟高速發展,也由此構成了“美元——石油美元——商品美元”這樣一個穩固的資本流動封閉環,也進而影響著全球財富分配的流向。

目前,世界最活躍的原油交易市場位于美國,這幫助美國鞏固了其在世界石油市場中的控制力。因此,要打破美元在石油市場中的壟斷地位,首先要建立起非美元石油交易市場。更進一步的講,是中國必須建立以人民幣定價新的定價體系,這將是人民幣主權貨幣在國際能源貿易中崛起的新路徑,也將是人民幣國際化的關鍵一步。

三、人民幣國際化在于把握定價權與全球影響力

由于石油等大宗商品大都是以美元計價,這讓作為全球最大需求方的中國付出了更多的成本。近十年來,中國大宗商品需求量的逐年上升,眾多品種大宗商品需求量位居全球首位。根據長城咨詢對大宗商品中25種品種的調查,其中有19種品種消費量全球第一,中國大宗商品總消費量約占全球總消費量的18.7%。其中,中國消費量占全球比重超過40%的有8個,包括鐵礦石68%、稀土67%、煤炭48%、精煉銅41%、原鋁41%、棉花40%等。由于沒有定價權,我國等亞洲國家與歐美國家相比,要付出更多的進口外匯成本,就是所謂的亞洲溢價。

不過,內外環境的積極變化正在使推進石油人民幣計價面臨新的機遇:期盼已久的原油期貨交易將很快登陸上海期貨交易所。近期,人民幣購買石油也在伊朗逐步展開。據路透社報道,起初非易貨貿易部分的石油貿易結算通過在北京的人民幣賬戶進行,但是在美國金融制裁壓力下,包括中國銀行在內的銀行停止了與伊朗的交易,中石化旗下的石油貿易公司聯合化工(UNIPEC),和另一家能源貿易商珠海振戎在負責經手這些從伊朗向中國出口的石油,這意味著有人民幣進行石油計價正在被接受,這對已人民幣進行更大范圍的大宗商品計價開了個“好頭”。

不過,從目前現實情況看,石油人民幣順暢回流渠道還是比較大的瓶頸。鑒于多數國家經濟發展水平較低,中國首先應進一步擴大同這些國家的經貿往來,擴大出口其經濟需要的適銷對路產品,滿足其國內消費投資的需求;對于沙特、俄羅斯這樣的較發達國家,還應提供更多的直接投資和間接投資機會,提高這些國家接受人民幣的意愿和可行性。隨著中國對這些國家出口競爭力的不斷提高,以及人民幣債券市場和資本市場的逐漸開放,石油貿易的人民幣結算完全可以成為促進人民幣國際化的重要方式和途徑。

此外,我國還可以與非洲、中東、東盟等貿易伙伴中協商,在能源、礦產、糧食等大宗商品的交易中更多的以人民幣計價,在對外工程承包、勞務輸出與國際援助中,增強人民幣使用意愿,大大提高人民幣的國際認可度。

事實上,緊靠香港、甚至倫敦的離岸市場遠遠完不成人民幣國際化的使命,人民幣國際化還需要開辟新的更大的戰場——資源能源等大宗商品貿易領域。只有人民幣在全球貿易結算和計價中的占比大大提高,才能保證人民幣在全球范圍內可持續增長的需求,才能真正建立人民幣國際化穩固而堅實的物質基礎。